Affäre Mattersburg: Das spektakuläre Versagen des Aufsichtssystems

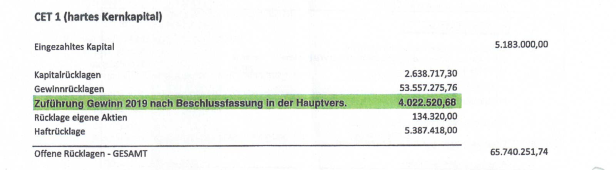

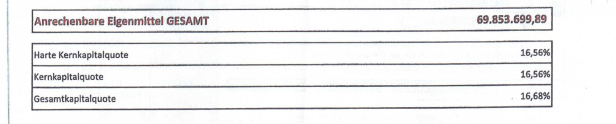

Ein apartes Ritual unter Geschäftspartnern, vertrauensbildend noch dazu. Einmal im Jahr, irgendwann im Laufe des Sommers, bedachte Martin Pucher ausgewählte Kunden der Commerzialbank Mattersburg im Burgenland AG (CMB) mit einer besonderen Hausmitteilung. Manche erhielten Post von ihm, anderen überbrachte der Vorstandsvorsitzende der kleinen Regionalbank die Depeschen persönlich. Im Kern war die Botschaft stets dieselbe: Die Bank habe wieder sehr gut verdient und stehe auf festem Fundament. Als Beweis ließ Pucher seinen Kunden den jeweils druckfrischen Jahresabschluss seiner Bank zukommen – zuletzt im Juni dieses Jahres. Nur wenige Tage vor dem großen Knall feierte Pucher abermals eine rundum erfreuliche „vorläufige“ Bilanz zum 31. Dezember 2019 nebst angeschlossener Gewinn-und-Verlust-Rechnung. Gegen seine ausgewiesene Eigenkapitalquote von 16,56 Prozent Ende 2019 wirkten die großen Mitbewerber im Lande bedauernswert unterernährt.

Das Dokument liegt profil vor. Es ist schon jetzt ein Stück Zeitgeschichte, handelt es sich dabei doch um eine der letzten Fälschungen, die Puchers Werkstatt verließen, ehe sein Konstrukt Mitte Juli kollabierte (siehe Faksimile).

Wie ausführlich berichtet, steht der Gründer, Hauptaktionär und langjährige Vorstandsvorsitzende der CMB im Verdacht, die Bankbücher über einen Zeitraum von zehn Jahren (möglicherweise sogar darüber hinaus) verfälscht zu haben. Mit der Hilfe zumindest einer mitbeschuldigten Kollegin soll Pucher unter anderem Kredite in Millionenhöhe an Menschen vergeben haben, deren Namen und Adressen er sich aus öffentlich zugänglichen Datenbanken besorgt hatte. Zugleich soll er CMB-Guthaben bei anderen Banken in einer Höhe von zuletzt 420 Millionen Euro erdichtet haben.

Pucher hat die Fälschungen gegenüber der Korruptionsstaatsanwaltschaft (WKStA) eingestanden, die von der Untersuchungshaft bisher abgesehen hat. Das dürfte daran liegen, dass der Banker und Präsident des SV Mattersburg a. D. sich kooperativ zeigt und zudem in schlechter gesundheitlicher Verfassung ist. Fraglich auch, ob er nach zwei Schlaganfällen dauerhaft vernehmungs- oder gar verhandlungsfähig ist (die Bank führte er dennoch bis zuletzt). Pucher beantwortet derzeit selbst keine Medienanfragen; er wird von Anwalt Norbert Wess vertreten.

Martin Pucher hinterlässt einen Trümmerhaufen. Die Mattersburger Bank, die bis 1995 dem Raiffeisen-Sektor angehört hatte, ist mittlerweile insolvent. Die Überschuldung liegt, gemessen an der Größe der CBM, bei aberwitzigen 528 Millionen Euro; die Einlagensicherung (also letztlich der Bankensektor) wird viele, aber längst nicht alle Kunden voll entschädigen. Neben den strafrechtlichen Ermittlungen rollen Zivilklagen an: Mehrere Anwälte bringen sich bereits in Stellung; sie wollen einerseits die Wirtschaftsprüfungskanzlei TPA in die Pflicht nehmen, andererseits die Republik Österreich. Dass das Aufsichtssystem im Fall Mattersburg kläglich versagte und obendrein 2015/2016 gleich zwei staatsanwaltschaftliche Ermittlungsverfahren gegen Pucher im Sande verliefen, ist evident.

Was wusste TPA? Die 1979 gegründete und heute international tätige Beratungsgesellschaft war nach eigener Darstellung ab 2006 mit der Abschlussprüfung der CBM befasst und verlieh den Jahresabschlüssen mit bestechender Regelmäßigkeit ihr Testat, zuletzt für das Geschäftsjahr 2018. Nach profil-Recherchen stand allerdings auch die Bilanz 2019 (die Pucher bereits in „vorläufiger“ Version an Kunden verteilt hatte) kurz vor der Fertigstellung. So soll der Wirtschaftsprüfer den zur Prüfung angereisten Revisoren der Oesterreichischen Nationalbank erklärt haben, es fehlten „nur noch Kleinigkeiten“. Auf profil-Anfrage erklärte TPA, dass der Bestätigungsvermerk 2019 schon allein wegen der „schleppenden beziehungsweise fehlenden Übergabe von prüfungsrelevanten Unterlagen“ nicht erteilt worden sei.

TPA hat über Jahre hinweg betriebswirtschaftlichen Unsinn testiert – anders lässt sich die Bilanzstruktur der Commerzialbank nicht beurteilen. Die von Pucher zur Verfügung gestellten Datensätze und Dokumente mögen teils grob verfälscht gewesen sein, aber selbst die veröffentlichten Jahresabschlüsse ergeben kein stringentes Bild. So konnten weder die Finanzkrise 2008/2009, noch die darauf folgenden konjunkturellen Verwerfungen, erst recht nicht die Null- und Negativzinsphase ab 2016 der CMB etwas anhaben; gerade die Ergebnisseite entwickelte sich unwirklich gut. Für die Commerzialbank als reinen Retailer war ein Parameter ganz entscheidend: der sogenannte Nettozinsertrag, also die Differenz zwischen den Zinsen, die sie ihren Einlegern zahlte (Zinsaufwand), und den Zinsen, die sie von Kreditnehmern und anderen Banken bekam (Zinsertrag). Puchers Nettozinsertrag war ein Phänomen: Die CBM verzeichnete Jahr für Jahr nur zart schwankende, tendenziell aber steigende Werte. 2007 wies die Bank ein Nettozinsergebnis von 10,56 Millionen Euro aus, 2008 waren es 11,64 Millionen Euro, 2009 10,99 Millionen Euro. Ab 2012 pendelte sich das Ergebnis jährlich zwischen 15 und 17 Millionen Euro ein.

Den Wirtschaftsprüfern hätte zum Beispiel auffallen können/müssen, dass die Bank selbst nach Einleitung der Nullzinsphase durch die EZB im März 2016 konstante Zinserträge erwirtschaftete, obwohl das ausgewiesene Kreditvolumen bis Ende 2019 um gleich 11,5 Prozent schrumpfte, die Einnahmenbasis also laufend kleiner wurde (die Bank hatte kein nennenswertes Wertpapierbuch, war also auf diese Erträge angewiesen). Während die sogenannten Forderungen an Kunden fielen, schwollen die (fiktiven) Einlagen bei anderen Banken mehr und mehr an. Dort wären diese Zinserträge erst recht nicht zu holen gewesen.

Es hätte den TPA-Prüfern umgekehrt auch auffallen dürfen, dass die Aufwandsseite in diesem Zeitraum rechnerisch breiter wurde, weil die Einlagen von Kunden (und anderen Banken) um 15,7 Prozent anschwollen. Das lag daran, dass die CMB sehr hohe Zinsen versprach; ausgesuchte Kunden sollen auf täglich fällige Einlagen auch zuletzt noch 1,5 Prozent per annum erhalten haben. Dennoch verbuchte die CBM zwischen 2016 und 2019 einen stabilen, ja sogar leicht rückläufigen Zinsaufwand. Hatten die TPA-Prüfer nie Zweifel an der Schlüssigkeit des Geschäftsmodells? TPA wollte das mit Hinweis auf „gesetzliche Verschwiegenheitsverpflichtungen“ nicht kommentieren.

TPA prüfte die Bankbücher, wie bereits erwähnt, ab dem Jahr 2006. Doch in gewisser Weise war das Mattersburger Beratungsmandat schon davor in der Familie gewesen. Vor den wechselnden TPA-Partnern (wie berichtet hatte die FMA zwei von ihnen auf jeweils fünf Jahre für Bankprüfungen gesperrt), hatte der CBM-Abschlussprüfer zehn Jahre lang Gerhard Nidetzky geheißen – und dieser war ein Gründer der TPA. „Soweit ich mich erinnere, habe ich die Bank ab ihrer Gründung 1995 bis zu meinem Pensionsantritt geprüft“, sagte Nidetzky auf profil-Anfrage. „Ich bin allerdings seit zwölf Jahren in Pension und kann zu dem Sachverhalt daher wenig beitragen.“

Dieser Ast der Geschichte führt zurück in die 1990er-Jahre und schlägt eine Verbindung zur burgenländischen Landesregierung unter dem Vorsitz des (2003 verstorbenen) SPÖ-Landeshauptmanns Karl Stix.

Was wusste das Land? Burgenlands amtierender SPÖ-Landeschef Hans Peter Doskozil hat bisher jede Verantwortung für das Debakel von sich gewiesen. Es deutet auch nichts darauf hin, dass amtierende oder ehemalige Mitglieder der Landesregierung in den Fall involviert wären. Das Land selbst hatte keine Guthaben bei der CBM, wirtschaftlich war man nur in der Mattersburger Fußballaka-demie verbandelt. Daneben gibt es jedoch einen sensiblen Berührungspunkt: Die CBM stand bis zuletzt im Einflussbereich einer Genossenschaft, eines Relikts aus Raiffeisen-Tagen. Dieser Rechtsträger, eine reine Anteilsverwaltung, unterstand ab 1994 der Revision des Landes Burgenland, doch die Landesregierung unter Stix hatte diese Prüftätigkeit gleich anfangs ausgelagert, und zwar an den SPÖ-nahen Steuerberater Gerhard Nidetzky. 2007 ging auch dieses Mandat auf TPA über. Nidetzky und TPA prüften also über Jahre hinweg sowohl die Bank als auch ihre Hauptaktionärin – rückblickend vermutlich nicht die smarteste Konstellation.

Dass das Land überhaupt in die Rolle des Prüfers schlüpfen musste, ist den Umständen geschuldet, die zu Puchers Verselbstständigung 1995 führten.

1994 hatte Pucher, damals Chef der Raiffeisenbank Schattendorf, sich mit der Raiffeisenlandesbank Burgenland angelegt und deren Revisoren den verpflichtenden Zugang zu seinen Büchern verwehrt. Das könnte heute auch als Indiz gewertet werden, dass schon damals etwas nicht stimmte. Weil die Raiffeisenbank nicht ungeprüft bleiben konnte, sprang das Land ein – und mandatierte Nidetzky, der fortan sowohl die Genossenschaft als auch die daran hängende Bank-Aktiengesellschaft prüfte, ehe 2006/2007 TPA den Job übernahm.

Am 26. Juli 1995 meldete die Raiffeisenlandesbank Burgenland in einer Aussendung, dass die RB Schattendorf im Bezirk Mattersburg „wegen Verweigerung der gesetzlichen Revision“ aus dem Sektor ausgeschlossen worden sei, womit sie das Recht auf Verwendung des Namens und des Giebelkreuz-Logos verwirkt habe. Pucher erklärte damals öffentlich, dass er den Austritt aus dem Sektor gemeinsam mit seinen Genossenschaftern ohnehin längst vorbereitet hatte. Im Herbst 1995 entstand so die „Commerzbank Mattersburg“, wobei der Name später in „Commerzialbank“ abgeändert werden musste (die deutsche Commerzbank soll mit einem Namenszwilling im Burgenland nicht einverstanden gewesen sein).

Die Prüfung von Banken war übrigens kein Kerngeschäft von TPA, jedenfalls nicht in Österreich. In den online zugänglichen „Transparenzberichten“ der Beratungsgruppe wird für den Zeitraum 2015 bis 2019 ein einziger Referenzkunde aus dem Bankensektor angeführt: die Commerzialbank Mattersburg.

Was wusste die OeNB? Mangelnde Expertise ist der „Einzelinstitutsaufsicht“ der Nationalbank mit ihren rund 160 Mitarbeitern keinesfalls abzusprechen. Die einen machen Vor-Ort-Prüfungen („Onsite“), die anderen Analyse („Offsite“). Doch auch hier: menschliches Versagen, wohin man schaut.

Wie sich nun herausstellt, waren die ersten Hinweise auf Unregelmäßigkeiten in Mattersburg sehr viel konkreter als bisher angenommen. Wie von profil vergangene Woche berichtet, hatten die Finanzmarktaufsicht und die WKStA im Juni 2015 einen anonymen Tipp erhalten. Die FMA informierte darüber die Experten der Nationalbank, die zu dieser Zeit die Bücher der Commerzialbank prüften. Laut dem Hinweisgeber existierte in der Bank damals ein rund 50 Millionen Euro schweres Kreditportefeuille, das ausschließlich von Pucher und zwei Kollegen betreut wurde. Die Kreditnehmer sollen im System der Bank daran zu erkennen gewesen sein, dass entweder der Vor- oder der Nachname in Großbuchstaben geschrieben war. Und: Im Gegensatz zu herkömmlichen Krediten begannen die jeweiligen Kreditnummern nicht mit der üblichen Filialkennung, sondern durchweg mit dem Code „58“.

Die OeNB-Prüfer waren 2015 mit den ihnen zur Verfügung stehenden Mitteln nicht in der Lage, diese Vorwürfe zu verifizieren. Nach profil-Recherchen waren diese „vorstandsbetreuten“ Kredite nicht im System der Bank auffindbar. Pucher und seine Kollegin hatten spezielle IT-Administratorenrechte. Sie konnten als „Super-User“ Kreditakten anlegen, ändern und löschen, in welche sonst niemand Einsicht hatte. Einzelne Kreditfälle sollen überhaupt nur in Handakten geführt worden sein.

Wo sind die Millionen? Martin Pucher sammelte Geld bei gutgläubigen Privatpersonen, Firmen, Gemeinden und Institutionen ein und zahlte großzügige Zinsen, die er aus dem laufenden Geschäft unmöglich darstellen konnte. Es deutet einiges darauf hin, dass er die Zinsen mangels Alternativen aus den Einlagen seiner Kunden bestritt – Kern eines jeden Pyramidenspiels. Tatsächlich dürfte die CBM selten bis nie profitabel gewesen sein. Konsequenterweise wurden die fiktiven Gewinne auch nicht ausgeschüttet, sie verblieben als fiktive Rücklagen in der Bank.

Unabhängig davon führt eine weitere Spur zum SV Mattersburg, dessen Hauptsponsor die CBM war. Der Betrieb des Fußballvereins dürfte sehr viel mehr Geld gekostet haben, als die Bank aus eigener Kraft erwirtschaften konnte. Hier wurde offenbar ebenfalls Geld ahnungsloser Kunden eingespeist.

Nach profil-Recherchen gehen Ermittler davon aus, dass in den vergangenen zehn Jahren rund 250 Millionen Euro aus der Bank ausgeleitet wurden, im Wege auffälliger „Barschecks“.

Hat Pucher auch Geld abgezweigt? Puchers Anwalt Norbert Wess verneint das. Die Aufarbeitung der Affäre Mattersburg steht am Anfang.

Wir haben Mattersburg in der Printausgabe der Vorwoche irrtümlich ins Mittelburgenland verlegt. Tatsächlich liegt es nach übereinstimmenden Hinweisen unserer Leserinnen und Leser (danke dafür!) im Nordburgenland.