Ein Mann im Anzug gestikuliert vor einem Hintergrund mit dem Logo von Airports Company South Africa.

Die Akte Meinl: „Eine absolut seltsame Bank“

Von Michael Nikbakhsh, Sarunas Cerniauskas (OCCRP) und Vlad Lavrov (OCCRP)

- Zwischen 2011 und 2015 wurden über die Wiener Meinl Bank rund 500 Millionen Euro verschoben – im Wege von sogenannten Back-to-Back-Treuhandkrediten.

- Das Geld kam von konkursreifen Privatbanken aus der Ukraine, aus Litauen und aus Lettland und landete bei Briefkastengesellschaften in Steuerparadiesen.

- Den Schaden hatten einfache Sparer in drei Ländern – und deren nationale Einlagesicherungen.

- „Die Meinl Bank unterstützt Geldwäsche in der Ukraine“, warnte die frühere Gouverneurin der ukrainischen Zentralbank Valeria Gontareva OeNB-Gouverneur Ewald Nowotny bereits im Jahr 2014.

- Die nunmehrige Anglo Austria Bank bestreitet jedwedes Fehlverhalten – und bezeichnet recherchierende Journalisten als „willige Werkzeuge der Finanzmarktaufsicht“.

Am Ende reichte eine dürre Pressemitteilung, um ein buntes Kapitel österreichischer Wirtschaftsgeschichte zu schließen. „Die Europäische Zentralbank hat der Anglo Austrian AAB Bank AG (vormals Meinl Bank AG) mit Entscheidung vom 14. November 2019 die Konzession zum Betrieb von Bankgeschäften entzogen. Diese Entscheidung der EZB ist mit Zustellung heute wirksam“, meldete Österreichs Finanzmarktaufsicht Freitag vergangener Woche.

Kurz zuvor war am Wiener Bauernmarkt Nummer 2, Stammsitz der einstmaligen Meinl Bank AG (sie hatte ihren Namen erst vor wenigen Monaten abgelegt, um fortan Anglo Austrian AAB Bank AG zu heißen) eine Depesche aus Frankfurt eingelangt: ein Bescheid der Europäischen Zentralbank, mit welchem die EZB den sofortigen Entzug der österreichischen Bankenkonzession verfügte.

Die Maßnahme ist in doppelter Hinsicht außergewöhnlich. Nie in der Geschichte der Zweiten Republik wurde einer österreichischen Geschäftsbank wegen des Vorwurfs des allzu lockeren Umgangs mit Sorgfaltspflichten die Konzession bei laufendem Geschäftsbetrieb entzogen.

Und auch die EZB macht das nicht jeden Tag. Seit 2014 überwacht die Europäische Zentralbank im Rahmen des sogenannten Einheitlichen Aufsichtsmechanismus („Single Supervisory Mechanism“, SSM) alle Banken der Eurozone. Die 116 größten Geldhäuser unterliegen der direkten und laufenden Aufsicht durch den SSM; geht es aber, wie hier, um den Entzug einer Konzession wird die europäische Bankenaufsicht ebenfalls tätig, und das ungeachtet der Größe des Kreditinstituts (die nunmehrige Anglo Austrian Bank ist mit einer Bilanzsumme von 273 Millionen Euro Ende 2018 und zuletzt 49 Mitarbeitern auch für österreichische Verhältnisse recht klein).

Seit 2014 hat die EZB nur wenige Male hart durchgegriffen. So verlor die lettische Trasta Komercbanka wegen Geldwäschevorwürfen 2016 die Lizenz, 2018 zog die EZB darob die ebenfalls lettische ABLV-Bank, die Versobank (Estland) und die Pilatus Bank (Malta) aus dem Verkehr.

Schauplatz Frankfurt am Main

Der Entzug der Wiener Bankenkonzession markiert das Ende eines Prozesses, der seinen Ausgang im Frühjahr dieses Jahres am Stammsitz der EZB in Frankfurt am Main genommen hatte. Auf Initiative der österreichischen Finanzmarktaufsicht (FMA) hatten die europäischen Bankenaufseher ein formelles Konzessionsentzugsverfahren gegen das damals noch als Meinl Bank AG firmierende Bankhaus eingeleitet und dieses auch darüber informiert.

Die Bank versuchte in weiterer Folge, den Verlust der Lizenz mit Nachdruck zu verhindern. Sie lieferte im Laufe des Verfahrens („procedure“) mehrere Stellungnahmen in Frankfurt ab, die belegen sollten, dass die inkriminierten Fälle weit in der Vergangenheit liegen und die Bank mittlerweile einen anderen geschäftlichen Fokus hat. Gegen Ende des Konzessionsentzugsverfahrens erfuhr die EZB, dass die Anglo Austrian Bank den Beschluss gefasst hatte, aus dem Bankgeschäft auszusteigen .

Die europäische Bankenaufsicht ließ sich davon nicht beeindrucken. Das zuständige SSM-Aufsichtsgremium – es vereint Finanzaufseher aus dem Euro-Raum, unter ihnen die Österreicher Helmut Ettl (FMA) und Gottfried Haber (OeNB) – winkte den Entzug der Bankenkonzession schließlich ebenso durch wie der EZB-Rat, dem die Gouverneure aller Euro-Notenbanken angehören (aus Österreich ist das derzeit Robert Holzmann).

Fast ein Jahrhundert

Die Meinl Bank hatte zuvor begonnen, sich geschäftlich neu zu erfinden. Ende Juni war Julius Meinl nach fast zehn Jahren an der Spitze des Aufsichtsrats zurückgetreten, kurz zuvor hatte sich die Bank in Anglo Austrian Bank umbenannt. Wenig später vermeldete das Geldhaus den radikalen Umbau seiner selbst: Die Manager Samira Softic und Stephen Coleman kündigten den Abbau der Aktivitäten in den GUS-Staaten, die deutliche Verkleinerung des Zahlungsverkehrs und den gänzlichen Ausstieg aus dem Kreditgeschäft an. Man werde sich fortan „auf das Beratungsgeschäft und das Investment Banking fokussieren“, hieß es. Ganz nebenbei verschwand bei der Gelegenheit auch das klassische Meinl-Blau aus dem Corporate Design, es wich kaffeebraunen Tönen.

Die Repositionierung sei „lange vorbereitet“ gewesen, so die Bank in ihrer Stellungnahme an profil; gerade die Namensänderung sei bereits vor eineinhalb Jahren initiiert worden und stehe „in keinem zeitlich kausalen Zusammenhang mit den von Ihnen angeführten Ereignissen“.

Eingedenk der langen Vorbereitung war die Umsetzung des neuen Markenauftritts allenfalls mittelgut. Noch Mitte vergangener Woche, Monate nach der Umbenennung, musste der nunmehrigen AAB Bank a. D. ein schmuckloser DIN-A4-Ausdruck in einer Plastikhülle als Türschild am Haus Bauernmarkt 2 genügen.

Neuer Anstrich, neuer Name, anderes Geschäftsmodell, kein Meinl mehr am Steuerrad – und das innerhalb weniger Wochen: eine Zäsur in der Geschichte des Wiener Bankhauses, das Julius Meinl II. im Jahr 1923 als Spar- und Kreditverein der Freunde & Angestellten der Julius Meinl AG gegründet hatte (der Name Meinl Bank AG wurde ab 1979 geführt).

Im Jahr 96 ihres Bestehens verlor die Wiener Privatbank ihre Lizenz, weil die Bankführung nach Auffassung der EZB nicht den Anforderungen des europäischen Bankenaufsichtsrechts entsprach. Die Liste der Beanstandungen soll nach profil-Recherchen umfangreich sein – einer der zentralen Vorwürfe ist der allzu lockere Umgang mit den Sorgfaltsregeln zur Hintanhaltung von Geldwäsche und Terrorismusfinanzierung. „Der Meinl Bank wurde die Lizenz entzogen aufgrund ihrer Geschichte und aufgrund der Verletzung von Sorgfaltspflichten, die in den letzten Jahren passiert sind“, sagte der Direktor der Finanzmarktaufsicht Helmut Ettl in einem Interview mit der ORF ZiB2 am Freitag vergangener Woche. Da die Anforderungen an das Bankwesengesetz „weiterhin nicht eingehalten wurden“, habe sich die EZB „nach ausführlichen Überlegungen entschlossen, diesen Bescheid herauszugeben.“

Da ohne Konzession kein Bankgeschäft mehr zu machen ist, muss die Bank den Betrieb einstellen. Das bedeutet, dass sie zwar noch Auszahlungen tätigen, aber kein neues Geschäft mehr abschließen darf.

Die Lizenzentzug wirkt sofort. Das Unternehmen kann dagegen aber Rechtsmittel ergreifen, so beispielsweise den Gerichtshof der Europäischen Union anrufen. „Rechtliche Schritte werden derzeit evaluiert“, so Bankdirektorin Softic in einer ersten Reaktion am Freitag vergangener Woche, in welcher sie allerdings den „Rückzug aus dem Bankgeschäft" ankündigte: „Wie bereits in früherer Berichterstattung mitgeteilt, hat die Anglo Austrian AAB Bank AG bereits vor mehr als einem Monat den Entschluss gefasst, sich aus dem Bankgeschäft zurückzuziehen. Es wurden entsprechende Schritte für den Abbau des konzessionspflichtigen Betriebes in die Wege geleitet und die FMA diesbezüglich informiert. Insofern ändert sich durch die heutige Entscheidung der EZB nichts; die Bank wird den Rückzug aus dem Bankgeschäft gemäß Plan weiter fortsetzen und abschließen.“

Man „bedaure die Entscheidung“, so Softic. „Objektiv betrachtet liegt kein Grund dafür vor, der AAB Bank AG die Konzession zu entziehen. Die Bank hat mit den letzten Anlegervergleichen die Vergangenheit so gut wie vollständig gelöst; die Kapitalbasis ist solide. Soweit sich die FMA/EZB in ihrer Argumentation auf Vorwürfe der unzureichenden Systeme der Bank in Zusammenhang mit Geldwäsche oder interner Revision bezieht, liegen die relevierten Ereignisse mehrere Jahre zurück und haben wenig mit dem Geschäftsmodell zu tun, das die Bank heute betreibt, und können somit keine Grundlage für einen Entzug der Konzession bilden.“

* Update 21. November: Der Entzug der Bankenkonzession wurde zwischenzeitlich und bis auf Weiteres von Amts wegen aufgehoben. Am 19. November hatten die AAB Bank und deren niederländische Hauptaktionärin „Far East“ eine Klage an das Gericht der Europäischen Union gerichtet, um a) den EZB-Bescheid für nichtig erklären und b) den Lizenzentzug bis zu einer Entscheidung suspendieren zu lassen. Am 20. November setzte der Gerichtshof mit Sitz in Luxemburg den „Vollzug des Beschlusses der Europäischen Zentralbank“ auch tatsächlich aus. Das bedeutet, dass die AAB-Banklizenz wieder auflebt – bis das Gericht über die Rechtmäßigkeit des Konzessionsentzugs entschieden hat. Die Abwicklung der Bank ist damit vorerst gestoppt.

Kleine Bank, große Recherche

Dies ist die Geschichte eines kleinen Wiener Bankhauses, das es schaffte, den Argwohn der europäischen Bankenaufsicht zu wecken – unter anderem deshalb, weil es einst in der Ukraine eine ganz große Nummer gewesen war.

Es ist auch die Geschichte einer aufwendigen investigativen Recherche, die profil über mehrere Monate gemeinsam mit der ORF ZiB2 und dem Organized Crime and Corruption Reporting Project (OCCRP) führte. Grundlage der internationalen Zusammenarbeit war eine umfassende Dokumentation von Meinl-Geschäftsfällen, die den Journalisten im Frühjahr dieses Jahres zugänglich gemacht worden war, darunter das spektakuläre Urteil eines Wiener Schiedsgerichts.

Die zentrale Erkenntnis der länderübergreifenden Recherche: Die Meinl Bank stand über Jahre im Zentrum einer globalen Finanzstruktur, durch welche osteuropäische Geschäftsleute mehrere Hundert Millionen Euro schleusten. Das Geld kam von konkursreifen Privatbanken in der Ukraine, in Litauen und in Lettland, lief über Konten der Wiener Meinl Bank und landete bei Empfängern mit Adressen in Steuerparadiesen – teils unter Umgehung nationaler Bestimmungen und Gesetze. Die Anglo Austrian Bank legt Wert auf die Feststellung, dass sie von allfälligen nationalen Restriktionen nichts wusste.

Das vorliegende Material belegt, dass die kleine Wiener Privatbank von 2009 bis 2015 an einem großen Rad drehte, wobei die Phase 2011 bis 2015 von besonderer Bedeutung ist. Die Meinl Bank war in diesem Zeitraum ein wichtiger Geschäftspartner für zumindest 16 osteuropäische Privatbanken, die im Einflussbereich von Privatpersonen standen, viele davon ein Teil der ukrainischen Elite.

Diese Privatbanken hatten sogenannte Korrespondenzkonten bei der Meinl Bank eingerichtet. Korrespondenzkonten spielen im internationalen Geldverkehr eine Rolle, über diese werden Dienstleistungen abgerechnet, die Banken im grenzüberschreitenden Geschäft füreinander erbringen. Diese Konten konnten aber auch für andere Zwecke eingesetzt werden, wie die gemeinsamen Recherchen zeigen.

Keine dieser 16 osteuropäischen Banken – 14 ukrainische, eine litauische und eine lettische – ist heute noch im Geschäft. Die Bankhäuser wurden zwischen 2011 und 2015 auf Anordnung der nationalen Finanzaufsichtsbehörden geschlossen und in Konkurs geschickt – wegen vermuteter Geldwäsche und/oder fragwürdiger Bilanzierungspraktiken.

Im Zuge der Öffnung der Bankbücher stellten die Nachlassverwalter in drei Ländern alsbald fest, dass alle diese Banken teils erhebliche Kontoguthaben in Euro und US-Dollar bei der Meinl Bank hatten. Als die staatlichen Liquidatoren in Litauen, Lettland und der Ukraine die Guthaben schließlich in Wien reklamierten, erfuhren sie von der Meinl Bank, dass diese kurz zuvor eingezogen worden waren, da sie als Sicherheiten („collaterals“) für Kredite an Offshore-Firmen gedient hatten, die nun ihren vertraglichen Kreditverpflichtungen gegenüber der Meinl Bank nicht nachgekommen waren – „breach of contractual obligations“, wie das im Fachjargon heißt.

In keinem der betroffenen osteuropäischen Bankhäuser waren diese „collaterals“ buchhalterisch je ordnungsgemäß erfasst worden.

Eine halbe Milliarde Euro auf der Reise

Die Recherchen legen den Schluss nahe, dass vor allem ukrainische Bankiers sich der Meinl Bank bedienten, um ab 2014 Geld aus ihren insolventen Privatbanken vor Gläubigern und Geschäftspartnern offshore in Sicherheit zu bringen. Den Schaden hatten die einfachen Bankkunden – und letztlich die Staaten, deren nationale Einlagensicherungssysteme einspringen mussten, um von den Bankkonkursen betroffene Sparer zu entschädigen.

Nach Erhebungen der staatlichen ukrainischen Einlagensicherung Deposit Guarantee Fund (DGF) verschwanden in den Wirren der ukrainischen Finanzkrise 2014/2015 nicht weniger als 385,6 Millionen US-Dollar und 75,7 Millionen Euro von Korrespondenzkonten, die 14 ukrainische Privatbanken bei der Meinl Bank eingerichtet hatten.

Auch eine litauische und eine lettische Bank hatten Konten bei der Meinl Bank. Beide waren bereits Ende 2011 kollabiert – und auch hier stellte sich heraus, dass in zeitlicher Nähe zur jeweiligen Insolvenz 54 Millionen Euro von diesen Meinl-Konten abgezogen und zu einer Briefkastenfirma in Belize transferiert worden waren.

In Summe versandeten via Meinl Bank somit zumindest rund 500 Millionen Euro aus dem Vermögen osteuropäischer Banken offshore. Das vorliegende Material gibt nur einen Ausschnitt des Meinl-Geschäfts dieser Zeit wieder und erhebt auf keinen Anspruch auf Vollständigkeit.

Die Anglo Austrian Bank, die nun keine Bank mehr ist, wollte die Volumina auf Anfrage nicht kommentieren.

Rücken-an-Rücken

16 Banken, drei Staaten, ein Muster: der sogenannte Back-to-Back-Treuhandkredit. Back-to-Back, also Rücken-an-Rücken, bezeichnet eine sehr spezielle Form des Kredits: Eine Bank erhält von einem Kunden (einer Privatperson oder einem Unternehmen) eine Einlage. Diese Einlage dient als Sicherheit für einen Kredit in gleicher Höhe, den die Bank an einen Dritten vergibt. Zwischen dem Sicherheitengeber und dem Kreditnehmer besteht nicht notwendigerweise ein erkennbarer Zusammenhang.

Aus Sicht der zwischengeschalteten Bank ist das ein faktisch risikoloses und obendrein sehr lukratives Geschäft, für ihre Rolle als kreditgebende Treuhänderin verrechnet sie Provisionen. Das ist zunächst nicht illegal. Und doch sind Back-to-Back-Treuhandgeschäfte in Verruf geraten. Aufgrund ihrer inhärenten Intransparenz eignen sich diese Finanzierungen auch für Geldwäsche, Betrug und Bilanzfälschung.

„Dieser Geschäftstypus wurde von zahlreichen österreichischen Banken betrieben, teils mit deutlich höheren Beträgen als in Ihrem E-Mail erwähnt; die FMA war über Jahre hinweg im Detail informiert. Die AAB Bank AG hat derartige Geschäfte bereits vor Jahren eingestellt“, schreibt die Ex-Bank in ihrer Stellungnahme vom 14. November.

Die Meinl Bank hatte die Back-to-Back-Geschäfte weder erfunden, noch war sie international die einzige Bank, die sich in dieser geschäftlichen Grauzone bewegte.

In der Ukraine war Meinl aber der mit Abstand größte Player. Laut der staatlichen Einlagensicherung DGF führten die 14 Privatbanken zum Zeitpunkt ihrer Insolvenz ausländische Kontoguthaben in einer Höhe von insgesamt rund 846 Millionen US-Dollar und 75 Millionen Euro in den Bilanzen, die nicht mehr vorhanden waren – auf die Meinl Bank entfiel ziemlich genau die Hälfte: besagte 385 Millionen US-Dollar und 76 Millionen Euro.

Die Back-to-Back-Treuhandkredite waren für die Meinl Bank einträglich. Zwischen 2010 und 2014 generierte sie im Durchschnitt mehr als ein Viertel ihrer Betriebserträge aus diesem Geschäft, im Jahr 2012 allein waren es rund 50 Prozent.

Die Anglo Austria Bank wollte sich dazu auf Anfrage nicht äußern.

Die Back-to-Back-Geschäfte liefen bis 2015 – ehe die ukrainische Zentralbank diese abdrehte und die österreichische Finanzmarktaufsicht nach Hinweisen aus der Ukraine eine Prüfung der Meinl-Bücher veranlasste (dazu später). 2016 gab die ukrainische Zentralbank zudem eine Empfehlung an die Banken des Landes aus, keine Geschäfte mehr mit acht ausländischen Geldhäusern zu machen. Eines davon: die Meinl Bank.

„Wir haben eine Warnung ausgesprochen, dass die Zentralbank nicht empfiehlt, mit diesen Banken zusammenzuarbeiten“, sagt die frühere Gouverneurin der ukrainischen Zentralbank Valeria Gontareva im Interview. „Wir mussten irgendwie reagieren.“ Sie sagt auch, dass die Meinl Bank gewusst habe, „dass ihre Kunden Fake-Firmen waren, die Geld ins Ausland pumpen“ (Die Langfassung des in London geführten Interviews mit Valeria Gontareva finden Sie hier).

Die Zeit nach Meinl European Land

Die Meinl Bank hatte zwar bereits in den 1990er-Jahre begonnen, Märkte in Zentral- und Osteuropa zu bearbeiten, so richtig in Schwung kam das Geschäft allerdings erst nach 2008 – also nach den Turbulenzen rund um die börsennotierte Immobiliengesellschaft Meinl European Land (MEL).

MEL war für die Meinl Bank eine Goldgrube gewesen, wiewohl die Bank daran nicht beteiligt war. Die ab 2002 an der Wiener Börse gehandelte MEL mit Sitz auf der britischen Kanalinsel Jersey war vertraglich eng an die Bank gebunden – sie musste Jahr für Jahr Provisionen und Gebühren zahlen. Für Managementleistungen, die Administration von Kapitalerhöhungen, das sogenannte Market making und die Nutzung des Namens Meinl. Wie profil mehrfach berichtete, lieferte MEL zwischen 2003 und 2008 insgesamt rund 300 Millionen Euro netto bei der Meinl Bank ab – das waren mehr als zwei Drittel der Erträge dieser Zeit.

In der Finanzkrise 2007/2008 war auch MEL ins Schleudern geraten, der Kurs der „Zertifikate“ fiel in den Keller, die Meinl Bank hatte erheblichen Erklärungsbedarf (unter anderem im Zusammenhang mit fragwürdigen Wertpapiertransaktionen, profil berichtete ausführlich). Tausende geschädigte Anleger klagten die Bank, welche die MEL-Papiere unter anderem mit einem Sparschwein verglichen und dabei eine verlockende Botschaft transportiert hatte: „Zur Veranlagung von Mündelgeldern geeignet.“

Nach eigener Darstellung musste die Meinl Bank in den vergangenen zwölf Jahren insgesamt mehr als 100 Millionen Euro aufwenden, um 12.500 Anleger zu entschädigen (dessen ungeachtet schleppen sich in der Causa MEL nach wie vor strafrechtliche Untersuchungen gegen Julius Meinl, den ehemaligen Bankdirektor Peter Weinzierl und weitere Akteure hin. Es gilt die Unschuldsvermutung).

2008 generierte die Meinl Bank aus der MEL-Geschäftsbeziehung letztmalig Erträge – neue Einnahmequellen mussten her. Man fand sie allem Anschein nach im Back-to-Back-Geschäft.

Der „Russian Desk“

Abgewickelt wurden die Treuhandkredite im Meinl-Stammhaus in der Wiener Innenstadt. Hier, am Bauermarkt Nummer 2, war der „Russian Desk“ eingerichtet, eine Abteilung, die sich um die Betreuung vermögender Kunden aus den GUS-Staaten kümmerte, vorwiegend Russen und Ukrainer.

Der „Russian Desk“ unterstand dem damaligen Bankdirektor Peter Weinzierl, seit 1999 Mitglied des Bankvorstands und einer der engsten Vertrauten von Julius Meinl. Weinzierl hatte gute Kontakte nach Russland, die besseren hatte wahrscheinlich einer seiner damaligen Mitarbeiter, Matvei Hutman.

Hutman, Jahrgang 1976, hatte Anfang der 2000er-Jahre begonnen, für die Meinl-Gruppe als „Kaffeedistributor“ den russischen Markt zu bearbeiten. 2010 ließ Hutman das Kaffeegeschäft in Moskau sein und verstärkte fortan den „Russian Desk“ der Meinl Bank in Wien, wo er als Kundenberater und „Türöffner“ agierte – und das offenbar sehr erfolgreich. Hutman übernahm später die Leitung des Meinl-Geschäftsbereichs Asset Management und Private Banking, wo er sich hauptsächlich um die Akquise ukrainischer Kunden kümmerte.

Hutman arbeitet nicht länger für die Meinl Bank – er sitzt mittlerweile im Vorstand des Textilherstellers Palmers, an welchem er mitbeteiligt ist. Weinzierl hat die Bank ebenfalls verlassen, allerdings nicht ganz freiwillig. Ende 2015 zog er sich nach jahrelangen Auseinandersetzungen mit der Finanzmarktaufsicht (FMA) rund um seine Zuverlässigkeit als Geschäftsleiter aus dem Vorstand zurück – er kam damit einer Abberufung durch die FMA zuvor. Weinzierl hat in den vergangenen Jahren gerne Zeit Ausland verbracht, unter anderem in Tschechien.

Julius Meinl hat sich in Österreich gleichfalls rar gemacht, auch ihn zog es nach Tschechien. Meinl ist aber weiterhin Aufsichtsratsvorsitzender der Wiener Julius Meinl AG, in welcher unter anderem das Kaffeegeschäft, Immobilien und das Wiener Restaurant „Meinl am Graben“ mit angeschlossenem Feinkosthandel gebündelt sind.

Der Urenkel des Bankgründers hatte 1983 den Vorstandsvorsitz der Meinl Bank übernommen und regierte annähernd 25 Jahre – ehe er sich Ende 2007 an die Spitze des Aufsichtsrats zurückzog, eine Konsequenz aus der MEL-Affäre.

Seit seinem Ausscheiden aus dem Kontrollgremium Mitte dieses Jahres war erstmals kein Meinl mehr in einer Organfunktion tätig, wiewohl die Ex-Bank weiterhin im Einflussbereich der Familie steht; die Anteile werden größtenteils über die niederländische Zweckgesellschaft „Far East“ gehalten, hinter der wiederum mehrere Stiftungen stehen, deren Begünstigte Familienmitglieder sind.

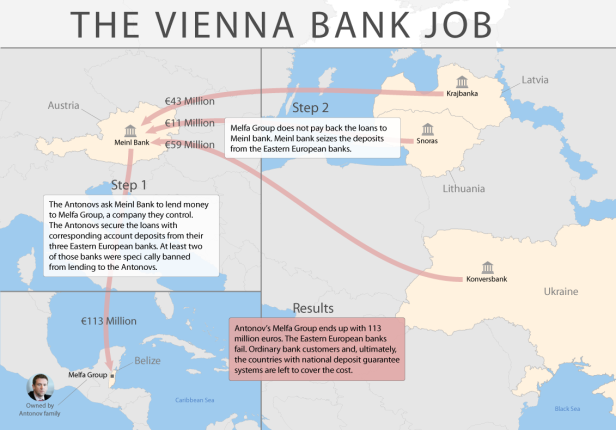

Eine Grafik, die den Ablauf des „Vienna Bank Job“ zeigt, bei dem die Meinl Bank eine zentrale Rolle spielt.

Ein Russe und seine Spielzeuge

Am 9. August 2011 empfingen Peter Weinzierl und Matvei Hutman in Wien einen russischen Geschäftsmann und Bankier: Vladimir Antonov, damals 36 Jahre alt. Antonov war gekommen, um zunächst einen Treuhandkredit bei der Meinl Bank zu beantragen, für Investments aller Art. Am Ende des Meetings stand eine mehrjährige Geschäftsbeziehung, die viel über das Gebaren der Meinl Bank erzählt.

Vladimir Antonov kontrollierte zu dieser Zeit drei Banken in Osteuropa: Die ukrainische Konversbank, die litausche Bankas Snoras sowie die lettische Latvijas Krājbanka (an welcher Snoras maßgeblich beteiligt war).

Alle drei Banken eröffneten noch 2011 Korrespondenz-Konten bei der Meinl Bank in Wien, über welche in weiterer Folge insgesamt rund 113 Millionen Euro bewegt wurden – hin zur Briefkastenfirma Melfa Group Ltd. mit Sitz im zentralamerikanischen Belize, die ebenfalls Konten bei der Meinl Bank hatte. Wirtschaftlicher Eigentümer von Melfa: Vladimir Antonov.

Formal war es nicht sein Geld, das da von A nach B geschickt wurde. Es war Vermögen der drei Banken, an welchen Antonov beteiligt war.

Die litauische Bankas Snoras und deren lettische Beteiligungsgesellschaft Krājbanka brachen Ende 2011 zusammen, die ukrainische Privatbank folgte im November 2014.

Alle drei Banken führten bis zur jeweiligen Insolvenz stattliche Euro-Guthaben bei der Meinl Bank in Wien in den Büchern, insgesamt rund 113 Millionen Euro.

Nachdem die Banken in drei Ländern unter staatliche Kuratel gestellt worden waren, zeigte sich, dass die Guthaben nur noch auf dem Papier bestanden. Tatsächlich hatten diese als Sicherheiten für mehrere Kredite gedient, welche die Meinl Bank an eine Melfa Group Ltd. vergeben hatte – eine Offshore-Firma mit Sitz im zentralamerikanischen Belize, hinter welcher wiederum Vladimir Antonov stand.

Die Meinl Bank hatte die Sicherheiten in zeitlicher Nähe zum Einschreiten der nationalen Aufsichtsbehörden eingezogen – angeblich deshalb, weil der Kreditnehmer Melfa Group seinen Verpflichtungen nicht nachgekommen war. Ende 2011 war das der Fall in Litauen und Lettland, Ende 2014 dann auch in der Ukraine.

Die Anglo Austrian Bank wollte sich dazu mit Hinweis auf das Bankgeheimnis nicht äußern.

„Dubios“ und „amoralisch“

Der Fall Snoras vs. Meinl beschäftigte ab 2016 unter anderem auch das Schiedsgericht der Wiener Wirtschaftskammer (VIAC), das die Meinl Bank selbst angerufen hatte. Im Jänner dieses Jahres fällte das sogenannte Tribunal ein vernichtendes Urteil („Final Award“). Das Schiedsgericht qualifizierte die Transaktion der Meinl Bank mit ihrem russischen Kunden Antonov wörtlich als „dubios“ und „amoralisch“ und erklärte die Verträge, auf deren Grundlage elf Millionen Euro ausgeleitet worden waren, für „null und nichtig“.

Die Anglo Austrian Bank wollte sich zu den Ausführungen des Wiener Schiedsgerichts nicht äußern. Ihr früherer Kunde Vladimir Antonov sitzt derzeit in Russland eine zweieinhalbjährige Haftstrafe wegen Betrugs ab, wenn auch in einem anderem Zusammenhang (die Details zum Fall Antonov finden Sie hier).

Die ukrainische Elite

Der ukrainische Oligarch Mykola Lagun war ein weiterer wichtiger Meinl-Kunde. 2006 hatte er in Kiew die Privatbank Delta gegründet, 2012 hatte diese eine Geschäftsbeziehung zur Meinl Bank aufgenommen, 2015 war das Kiewer Bankhaus bankrott. 2016 berichtete die „Kiew Post“ unter Berufung auf die staatliche Einlagensicherung, dass im Vorfeld des Zusammenbruchs mehr als 250 Millionen US-Dollar an Delta-Vermögenswerten verschwunden waren – davon 87,3 Millionen US-Dollar via Meinl Bank. Das Geld war bei einer Silisten Trading Ltd mit Sitz auf den Britischen Jungferninseln gelandet. Die dem Rechercheverbund vorliegende Dokumentation zeigt, dass die Offshore-Firma eine sehr aktive Meinl-Kundin war. Lagun hat den Vorwurf, die eigene Bank entreichert zu haben, stets bestritten. Die Vorgänge rund um die Delta Bank sind Gegenstand von Ermittlungen in der Ukraine (die Details zum Fall Lagun finden sie hier).

Konstantin Zhevago, Jahrgang 1974, war ein weiterer bedeutender Meinl-Kunde. Er galt als jüngster Selfmade-Milliardär der Ukraine, war zwischen 1998 und 2019 Abgeordneter zum ukrainischen Parlament – und Hauptaktionär der Kiewer Finance and Credit Bank, die 2012 eine Geschäftsbeziehung zur Meinl Bank aufgenommen hatte.

Im Dezember 2012 hatte die ukrainische Privatbank eine Einlage in einer Höhe von bis zu 100 Millionen US-Dollar an die Meinl Bank verpfändet. Das Geld diente als Sicherheit für einen Kredit, den die Meinl Bank einem Briefkasten namens Nasterno Commercial Ltd. mit Sitz in Limassol, Zypern, gewährt hatte. Laut dem Kreditvertrag sollte das Darlehen der Finanzierung diverser Projekte in der Ukraine dienen.

2015 musste die ukrainische Privatbank auf Anordnung der ukrainischen Zentralbank dichtmachen. 2016 erklärte der damalige ukrainische Generalstaatsanwalt Jurij Luzenko öffentlich, dass im Vorfeld des Konkurses mehr als eine Milliarde ukrainischer Hrywnja – zu den früheren Wechselkursen 60 bis 70 Millionen US-Dollar – über eine „österreichische Bank“ zu einer „offshore company“ in Zypern geschleust worden waren. Auch die Vorgänge rund um die Finance and Credit Bank sind Gegenstand von Ermittlungen in der Ukraine.

2016 übermittelte die ukrainische NGO Anticorruption Action Centre (AAC) der österreichischen Justiz eine Sachverhaltsdarstellung, in welcher acht insolvente ukrainische Privatbanken namentlich aufgezählt waren, die aufklärungswürdige Transaktionen über die Meinl Bank laufen hatten lassen.

Die Anglo Austrian Bank wollte sich zu den Geschäftsverbindungen mit Hinweis auf das Bankgeheimnis nicht äußern.

Die Offshore-Klientel der Meinl Bank war fraglos international. Sie führte Konten für Limiteds und Corporations mit Adressen in Zypern, Belize, British Virgin Islands, Delaware, Gibraltar, St. Vincent und Grenadinen, Liechtenstein, Schweiz, Aruba und Panama – um nur einige zu nennen.

„Ihre Bank unterstützt Geldwäsche“

Die Recherchen führten die beteiligten Journalisten unter anderem auch nach London, zu einem Interview mit Valeria Gontareva. Sie war von 2014 bis 2017 Gouverneurin der ukrainischen Zentralbank und als solche maßgeblich an der Restrukturierung des desolaten nationalen Finanzsektors beteiligt. In ihren ersten beiden Amtsjahren ließ Gontareva insgesamt rund 100 ukrainische Banken schließen und abwickeln.

Im Rahmen des Interviews zeichnete sie ein verstörendes Bild der damaligen Zustände in der Ukraine und erhob zugleich Vorwürfe gegen die Meinl Bank – aber auch gegen die österreichische Finanzaufsicht, die den Aktivitäten der Bank ihres Erachtens zu lange untätig zugesehen habe. „Die Hälfte der ukrainischen Banken hatte Korrespondenzkonten in Fremdwährungen bei absolut seltsamen Banken und eine dieser absolut seltsamen Banken war die Meinl Bank“, so Gontareva Ende Juli (das Protokoll des Gesprächs in London finden Sie hier:).

Laut Gontareva dienten die ausländischen Bankverbindungen der ukrainischen Banken zu einem Teil der „Geldwäsche“, zu einem anderen der „Schaffung von künstlichem Kapital“.

Im Herbst 2014, also bereits wenige Monate nach Amtsantritt, informierte sie nach eigener Darstellung erstmals ihr österreichisches Pendant, Ewald Nowotny, damals Gouverneur der Oesterreichischen Nationalbank: „Die erste Warnung war: ‚Ihre Bank unterstützt Geldwäsche in der Ukraine.‘“

„Übel beleumundet“

Mit den Aussagen der ehemaligen ukrainischen Notenbank-Chefin vergangene Woche konfrontiert, zog die Anglo Austrian Bank deren „Glaubwürdigkeit“ in Zweifel. „Unserer Information zufolge kann Frau Gontareva nicht mehr in die Ukraine einreisen, ihre Wohnung wurde im September von den Strafverfolgungsbehörden durchsucht, und sie wird aktuell verdächtigt, sowohl für Ex-Ex-Präsident Janukowitsch, als auch für Ex-Präsident Poroshenko in großem Stil Geld gewaschen zu haben.“ Es sei „befremdlich, eine derartig übel beleumundete Person als Beweis für ein angebliches Fehlverhalten der AAB Bank AG heranziehen zu wollen“.

„Eine allgemeine Warnung“

Ewald Nowotny maß seiner ukrainischen Kollegin allem Anschein nach mehr Glaubwürdigkeit zu. Er stand dem Direktorium der Oesterreichischen Nationalbank (OeNB) von September 2008 bis August 2019 vor. Zu seinem Abschied führte profil mit ihm Ende Juli ein Interview. Dabei kam die Sprache auch auf Valeria Gontareva und die Meinl Bank. „Ich kann bestätigen, dass Frau Gontareva mich damals informiert hat“, sagte Nowotny. „Es war nicht sehr detailliert, es hieß nur sinngemäß: Die Meinl Bank ist involviert in Geldwäsche!“ Es sei mehr eine „allgemeine Warnung“ gewesen, die er, Nowotny, aber „ernst genommen“ habe. „Die Hinweise sind von mir sehr wohl weitergegeben worden. Sowohl an die OeNB als auch an die FMA.“

In Kiew scheint das damals nicht registriert worden zu sein. „Ich habe mich fünf oder sieben Mal mit Nowotny getroffen. Ich habe immer gefragt: ‚Was ist bei Ihrer Meinl Bank los?‘ Dann haben wir gelacht. Aber der Gouverneur der Oesterreichischen Nationalbank hat in den letzten fünf Jahren keine radikalen Schritte gesetzt“, so Gontareva und ergänzte: „Die Österreicher haben ihre Hausaufgaben nicht gemacht.“

Das wiederum wollte die FMA so nicht stehen lassen. Auf Anfrage des Rechercheverbundes übermittelte Behördensprecher Klaus Grubelnik eine schriftliche Stellungnahme: „Selbstverständlich ist die FMA jedem Hinweis auf Verstöße gegen die Sorgfaltspflichten zur Prävention der Geldwäsche sofort nachgegangen und hat Verstöße konsequent verfolgt: Wir haben noch 2015 unverzüglich erhoben, welche österreichische Banken Back-to-Back-Geschäfte anbieten und wie groß das Volumen ist. Wir haben einen Prüfschwerpunkt auf Back-to-Back-Geschäfte gelegt und die Einhaltung der Sorgfaltspflichten zur Prävention der Geldwäsche geprüft.“

20 Fälle, 20 Probleme

Im Dezember 2014 hatte die FMA das Wirtschaftsprüfungsunternehmen PwC mit einer Prüfung aller damals noch aktiven Back-to-Back-Treuhandgeschäfte der Meinl Bank beauftragt. PwC sollte herausfinden, ob die Meinl Bank den gesetzlichen Maßstäben zur Prävention von Geldwäsche und Terrorismusfinanzierung entsprochen habe. PwC prüfte im Jänner 2015 insgesamt 20 Geschäftsfälle – und stieß bei allen auf Unregelmäßigkeiten. Die Prüfer beanstandeten unter anderem Defizite bei der Identifizierung von Kunden, der Feststellung allfälliger Treuhänder, der Dokumentation von Zweck und Art der Geschäftsbeziehungen sowie der laufenden Überwachung derselben.

18 der 20 Geschäftsfälle schienen PwC so verdächtig, dass der FMA die Erstattung sogenannter Geldwäsche-Verdachtsmeldungen bei der Polizei empfohlen wurde. Was auch tatsächlich geschah. Kurz nach Einlagen des PwC-Berichts schickte die Finanzaufsicht eine Kette solcher Verdachtsmeldungen an die „Financial Investigation Unit“ des Bundeskriminalamts.

„Der Großteil der Sachverhalte und Vorwürfe, die die ukrainischen Vertreter vorgebracht haben, betraf den strafrechtlichen Tatbestand der Geldwäscherei. Für dessen Verfolgung sind in Österreich Polizei und Staatsanwaltschaft als Ermittlungsbehörden zuständig. Wir haben die ukrainischen Kollegen daher direkt an diese zuständigen Behörden verwiesen. Und unseres Wissens nach haben die Ukrainer auch diese informiert und mit ihnen gesprochen“, schreibt FMA-Sprecher Grubelnik. Er verweist allerdings auch darauf, dass der Informationsaustausch mit den ukrainischen „Schwesterbehörden“ eingeschränkt sei, „da die Rechtsordnung der Ukraine nach wie vor nicht den europarechtlichen Mindeststandards entspricht.

Die europäische Bankenaufsichtsbehörde EBA untersagt den Austausch vertraulicher Bankdaten und Aufsichtsinformationen wegen fehlender gleichwertiger rechtsstaatlicher Garantien. Wir haben auch mitgeteilt, was erforderlich ist, damit ein Informationsaustausch stattfinden kann. Die ukrainischen Vertreter sind dem dann aber nicht mehr nachgekommen.“

Seit Ende 2015 sind die Vorgänge rund um die frühere Meinl Bank auch Gegenstand eines staatsanwaltschaftlichen Ermittlungsverfahrens, das die Wirtschafts- und Korruptionsstaatsanwaltschaft (WKStA) führt. Sie ermittelt gegen insgesamt rund 30 Beschuldigte, hauptsächlich wegen des Verdachts der Geldwäsche – unter ihnen die Bank selbst (auf Basis des sogenannten Unternehmensstrafrechts), der frühere Bankdirektor Peter Weinzierl, zwei weitere ehemalige Manager sowie gut zwei Dutzend ausländischer Staatsbürger – viele davon Ukrainer. Ein Sprecher der WKStA bestätigte das Verfahren auf Anfrage, nannte aber keine Namen.

Die Ermittlungen haben Bezug zur Ukraine, zu Litauen, zu Lettland, aber auch zu Antigua. Dort war einst die Meinl Bank Antigua aktiv, die wiederum im Korruptionsskandal rund um den brasilianischen Baukonzern Odebrecht eine Rolle spielt. Über diese Bank sollen Odebrecht-Manager bis 2014 Politiker und Beamte in mehreren lateinamerikanischen und afrikanischen Staaten systematisch geschmiert haben, um an öffentliche Aufträge zu gelangen (die Wiener Meinl Bank hat sich stets damit verteidigt, dass sie die Mehrheit an der karibischen Bank bereits 2011 an Investoren abgetreten und ab da keine Kontrolle mehr über das Antigua-Geschäft hatte).

Auf Anfrage legte die Meinl Bank Wert auf die Feststellung, dass in der Ukraine „keine Ermittlungen gegen die Bank, deren aktuelle oder ehemalige Mitarbeiter oder Organe geführt werden“, und dass in Wien nicht gegen Julius Meinl ermittelt wird. „Die WKStA führt aus nicht bekannten Gründen Verfahren gegen andere Personen, darunter einige Personen aus der Ukraine, gegen welche die Ukraine selbst keine Verfahren führt.“

Im September 2016 verhängte die FMA eine Geldstrafe gegen die Meinl Bank in einer Höhe von zunächst 867.000 Euro – wegen „Verfehlungen gegen die Vorschriften zur Prävention von Geldwäscherei und Terrorismusbekämpfung“. In Relation zur Größe der Bank war das die höchste je verordnete Buße in Österreich. Die Bank rief das Bundesverwaltungsgericht an, das die Beschwerde Anfrage Februar dieses Jahres verwarf (wenngleich es die Strafe auf 500.000 Euro herabsetzte; die Bank rief daraufhin auch noch den Verwaltungsgerichtshof an, der die Revision allerdings abwies. Die Strafe war damit rechtskräftig. Auch die 500.000 Euro waren und sind ein Rekordwert).

„Zur Durchsetzung der Sorgfaltspflichten zur Prävention der Geldwäscherei haben wir die höchsten Geldstrafen in der Geschichte der FMA verhängt, wir haben Geschäftsleiter zum Rücktritt gezwungen oder abgesetzt, wir scheuen aber auch nicht vor der Ultima Ratio zurück, eine Bank aus dem Geschäft zunehmen“, schreibt FMA-Sprecher Grubelnik.

„Willige Werkzeuge“

Das Verhältnis zwischen Finanzmarktaufsicht und der nunmehrigen Anglo Austrian Bank ist seit Jahren getrübt – Vertreter der Behörde mussten sich von der Meinl-Seite nicht nur ein Mal vorwerfen lassen, dass sie die Bank aus persönlichen, niederen Motiven heraus verfolgen. Auch Staatsanwälte fingen sich den Vorwurf ein, Teil einer großen Verschwörung zu sein. Das gilt übrigens auch für Medien. Im Zuge dieser Recherche hatten die beteiligten Journalisten der Bank eine umfangreiche Anfrage übermittelt, die größtenteils unbeantwortet blieb. Dafür nutzte die Anglo Austrian Bank die Gelegenheit, um den Journalisten zu unterstellen, sie ließen sich „willig zum subjektiven Werkzeug der FMA instrumentalisieren“: „Es zeigt sich immer mehr ein System, dass sogenannte unabhängige Behörden außerhalb jeglicher demokratischen Kontrolle ihre Machtbefugnisse ausnützen, um Politik zu machen und nach eigenem Gutdünken Maßnahmen setzen, die nichts mit ihren eigentlichen Aufgaben zu tun haben. Faktum ist, dass dieses System im gegenständlichen Fall der Durchsetzung des Wunsches dient, der AAB Bank AG und deren (aktuellen oder vormaligen) Mitarbeitern oder Organen seit mehr als zwölf Jahren unbedingt deren geschäftlichen Grundlagen zu ruinieren.“

Der Logik der Meinl Bank zufolge sind nun auch die Europäische Zentralbank, deren europäische Bankenaufsicht, das SSM-Aufsichtsgremium und der Rat der EZB-Gouverneure Teil dieser Konspiration.

Der Aufwand für die Schließung des Wiener Bankbetriebs dürfte sich übrigens in Grenzen halten. Aus einem Spruch des Bundesverwaltungsgerichts vom Jänner dieses Jahres lässt sich herauslesen, dass die Meinl Bank schon Ende 2015 nur noch rund 2000 aktive Geschäftsbeziehungen unterhielt – davon hatten 493 Kunden ihren Sitz in Offshore-Destinationen.