Die FinCEN Files

+ Eine vom International Consortium of Investigative Journalists und dem US-Onlineportal BuzzFeed News koordinierte internationale Recherche deckt gewaltige Defizite bei der Bekämpfung von Geldwäsche und Terrorismusfinanzierung auf. Aus Österreich sind profil und der ORF an den Recherchen beteiligt.

+ 16 Monate lang werteten mehr als 400 Journalisten aus 88 Ländern geheime Dokumente des US-Finanzministeriums aus. Es handelt sich um mehr als 2100 Geldwäscheverdachtsmeldungen US-amerikanischer Banken in Zusammenhang mit rund 200.000 fragwürdigen Geldtransfers.

+ Die Verdachtsmeldungen zeichnen ein verstörendes Bild. Ungeachtet aller Anstrengungen gegen Geldwäsche werden Milliarden US-Dollar aus dunklen Quellen durch das internationale Bankensystem geschleust.

+ In den FinCEN Files werden auch österreichische Banken genannt. Zwischen 2007 und 2017 registrierten US-Banken mindestens 804 verdächtige Transaktionen in einer Höhe von mehr als einer Milliarde US-Dollar – mit Ursprung oder Ziel bei heimischen Finanzinstituten.

Gegen Ende der Recherche bedurfte es unter uns österreichischen Journalistinnen und Journalisten nicht mehr allzu vieler Worte. Nach Monaten der gemeinsamen Auswertung tausender Seiten vertraulicher US-Dokumente hatte sich die Kommunikation in der verschlüsselten Chat-Gruppe auf das Entfloskelte reduziert. Etwa so:

„ich komm auf ca 60 mio, überseh ich was?“

„10.336.468,79 nicht eindeutig zuzuordnen. 5.996.140,84 auch nicht. Check 60.960,00 Sherkson“

„oida, wo kommen die jetzt her?“

„8.235.112,60 Fincastle“

„fincastle ist drin“

„1.450.000 Vivosant“

„ist auch drin“

„Ich checks nochmal“

„detto“

Dies ist die Geschichte eines internationalen Rechercheprojekts unter der Leitung des International Consortium of Investigative Journalists (ICIJ), das weltweit 110 Medienhäuser involviert; aus Österreich sind profil und der ORF beteiligt (einen Auszug der beteiligten Medien finden Sie am Ende der Geschichte).

Es begann mit einem Datenleck in den USA

Es ist auch die Geschichte eines brisanten Datenlecks. Bereits vor einiger Zeit waren dem New Yorker Online-Portal BuzzFeed News geheime Dokumente aus dem Innersten des US-Finanzministeriums zugespielt worden: mehr als 2100 so genannter Geldwäscheverdachtsmeldungen – im Englischen „Suspicious Activity Reports“, kurz SARs, genannt – US-amerikanischer Banken. Die meisten der Bulletins wurden zwischen 2011 bis 2017 erstellt und stammen größtenteils aus Aktenlieferungen des Department of the Treasury an den US-Kongress, der die Einflussnahme Russlands auf die US-Präsidentschaftswahlen 2016 untersuchte, die bekanntlich Donald Trump als 45. Präsidenten der Vereinigten Staaten hervorbrachten.

Im Kern listen die Datensätze fragwürdige Geldtransfers auf, die ihren Ursprung zunächst außerhalb der USA hatten, ehe sie im Wege langer Überweisungsketten irgendwann auch die Systeme US-amerikanischer Banken durchliefen. Letztere agierten dabei nur zu einem kleineren Teil als Bankverbindung für Personen oder Firmen, zum überwiegenden Teil traten sie als reine Zahlungsabwickler in Erscheinung, als sogenannte Korrespondenz- beziehungsweise Respondenzbanken anderer Kreditinstitute irgendwo auf dem Globus.

Die SARs verdeutlichen vor allem eines: Gerade US-Banken (und wohl nicht nur diese) nutzen Verdachtsmeldungen offenbar auch dazu, dubiose Geldbewegungen gleichsam zu immunisieren. Obschon die eigenen „Compliance“-Systeme anschlagen, wird das Geld dennoch durchgeleitet. Was folgt ist, wenn überhaupt, eine Warnmeldung an FinCEN, mit teils deutlicher Verspätung. Damit ist der Sorgfalt offenbar schon genüge getan.

Das Risiko scheint für die Banken umso überschaubarer, als die Beteiligung an der Geldwäscherei (so der juristisch korrekte Ausdruck, in Österreich in Paragraf 165 des Strafgesetzbuches geregelt) nur selten einen Banker hinter Gitter bringt. In den vergangenen Jahren wurden Großbanken reihum zu teils empfindlichen Geldbußen verurteilt, doch letztlich entsprachen die Strafen immer nur einem Bruchteil der Profite. Reputationsverlust? So what.

Man könnte in all dem auch eine moderne Form des Ablasshandels sehen.

Die Beträge, um die es in den FinCEN Files geht, sind kaum zu erfassen. Die Auswertung ergab für den Zeitraum 1999 bis 2017 ein Volumen von – gerundet – zweitausend Milliarden oder auch zwei Billionen US-Dollar (im US-Englischen sind es demgegenüber zwei Trillionen). Das ist eine 2 mit 12 Nullen – das Fünffache der gesamten österreichischen Wirtschaftsleistung des Jahres 2019.

Es ist die Summe aus gut 200.000 Geldbewegungen, welche die US-Banken selbst als verdächtig eingestuft und beim FinCEN eingemeldet hatten (die zugrundeliegenden Transaktionen wurden, wie gesagt, dennoch durchgeführt).

Groß im Geschäft

Dabei bilden diese 2100 SARs nur einen winzigen Ausschnitt. Laut dem US-Finanzministerium wurden im Zeitraum 2011 bis 2017 insgesamt zwölf Millionen Geldwäscheverdachtsmeldungen erstattet, im Vorjahr allein waren es zwei Millionen.

Fünf in den USA tätige multinationale Großbanken ragen turmhoch heraus: JP Morgan, Deutsche Bank, Bank of New York Mellon, Standard Chartered und HSBC.

85 Prozent aller „Suspicious Activity Reports“ aus den FinCEN Files stammten von diesen fünf Geldhäusern. Allein die US-Niederlassung der Deutschen Bank übermittelte dem Finanzministerium bis 2017 in Summe 982 SARs, die wiederum tausende Geldbewegungen im Volumen von sagenhaften 1,3 Billionen US-Dollar erfassten; bei JP Morgan waren es 107 SARs beziehungsweise 514 Milliarden US-Dollar; bei HSBC 73 Reports beziehungsweise 4,5 Milliarden US-Dollar.

Die Spuren nach Österreich

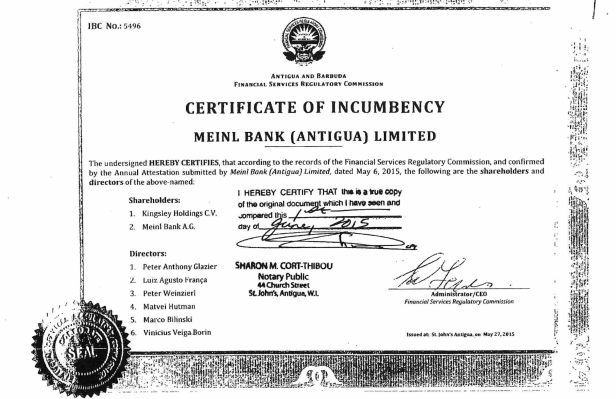

Auch heimische Banken tauchen in den Daten auf. Die SAR-Analyse ergab für den Zeitraum 2007 bis 2017 mindestens 804 Transaktionen mit direktem Österreich-Bezug. Demnach geht es um mehr als eine Milliarde US-Dollar, die entweder bei österreichischen Banken landeten oder von diesen auf die Reise geschickt wurden. Die von den US-Banken als verdächtig eingestuften Transaktionen involvierten unter anderem UniCredit Bank Austria, Erste Group, Bawag, Raiffeisen Bank International, Meinl und den Österreich-Ableger der russischen VTB.

Die mittlerweile insolvente Meinl Bank und deren frühere Antigua-Operation spielen in den SARs eine besondere Rolle. Das hat mit deren Verwicklung in den Schmiergeldskandal rund um den brasilianischen Baukonzern Odebrecht zu tun. Die US-Reports dokumentieren verdächtige Transaktionen der Meinl Bank Antigua von insgesamt 188 Millionen US-Dollar, ein Teil davon – und das ist völlig neu – lief auch über die Raiffeisen Bank International (den ausführlichen Bericht und Stellungnahmen dazu lesen Sie hier)

FinCEN Files: Der Projektname nimmt Bezug auf jene US-Behörde, bei welcher diese Verdachtsmeldungen eingehen. Wann immer eine US-Bank Hinweise darauf hat, dass ihre Systeme zur Geldwäsche oder Terrorismusfinanzierung genutzt werden, muss sie das im US-Finanzministerium angesiedelte Financial Crimes Enforcement Network, FinCEN, informieren (in Österreich ist dafür das Bundeskriminalamt zuständig, dazu später).

Und dann kam Corona dazwischen

Um das zunächst kaum zu überblickende Material zu sondieren und auszuwerten, wandte BuzzFeed sich an das ICIJ, das in der zweiten Jahreshälfte 2019 ein internationales Team aus schlussendlich gut 400 Journalistinnen und Journalisten in 88 Ländern aufsetzte. Die Recherchen zogen sich über 16 Monate, erschwert durch die Corona-Pandemie. Die damit verbundenen Reisebeschränkungen verzögerten die Veröffentlichung um mehrere Monate – komplexe journalistische Kooperationen wie diese lassen sich nun einmal nicht nur via Videoschaltung, verschlüsseltem Datenraum oder Chat realisieren.

Die erste internationale Veröffentlichung wurde schlussendlich auf den 20. September, 19.00 Uhr mitteleuropäischer Sommerzeit, abgestimmt – und das ist nur ein Anfang, mit weiteren Enthüllungen ist laufend zu rechnen (die Fülle der neuen Erkenntnisse war publizistisch durchaus herausfordernd).

Das von ICIJ und seinen Partnern ausgewertete Datenmaterial, mehr noch die darauf aufsetzenden Recherchen, zeichnen ein verstörendes Bild. Ungeachtet aller behördlichen Anstrengungen gegen Geldwäscherei und Terrorismusfinanzierung; ungeachtet internationaler Sanktionen gegen bestimmte Personen, Unternehmen und/oder Staaten; ungeachtet bereits in der Vergangenheit verhängter und teils empfindlicher Geldstrafen gegen Banken; ungeachtet des drohenden Reputationsverlusts; vor allem aber ungeachtet der wiederkehrenden Verdachtsmomente der Banken selbst: Oligarchen, Drogenhändler, Waffenschieber, Betrüger, korrupte Politiker, Despoten und Terroristen bedienen sich wie selbstverständlich des globalen Finanzsystems, um schmutziges Geld zu schleusen, zu waschen, zu verteilen, zu verstecken (teils so lange und so geschickt, dass zwischen dem Ursprung und dem Ziel kaum noch ein Zusammenhang herzustellen ist).

Der Blick in eine Schattenwelt

Die vertraulichen US-Regierungsdokumente gewähren einen bisher einzigartigen Einblick in eine Schattenwelt, in der Geld aus dunkelsten Quellen ohne nennenswerte Widerstände zirkuliert und dabei umstandslos Landesgrenzen überwindet. All das unter den Augen heillos überforderter Behörden.

Es ist ein Panoptikum des Bösen: Steuerhinterziehung, Betrug, Korruption, Menschen-, Waffen- und Drogenhandel, Verbrechen gegen Leib und Leben. Die Reports liefern unter anderem Hinweise auf die Verwicklung von Banken in die Finanzierung des Fentanyl-Handels, einem Opioid, dem allein in den USA jedes Jahr zehntausende Menschen zum Opfer fallen. Sie zeigen, wie problemlos Wirtschaftskriminelle öffentliche Mittel aus Malaysia und Venezuela veruntreuen und verschwinden lassen konnten. Auch ukrainische Oligarchen mit Österreich-Bezug nutzten die Bankerservices, um diskret Milliarden US-Dollar unklarer Provenienz zu verschieben (ein ausführlicher Bericht dazu folgt). Oder das Beispiel einer US-Großbank, die einträgliche Geschäft mit einer jordanischen Bank machte, die sich vorwerfen lassen muss, die Terrororganisation Hamas finanziert zu haben. Belegt sind zudem Überweisungen, die dem früheren Präsidenten des Leichtathletik-Weltverbandes Lamine Diack zuzurechnen sind – er wurde Ende vergangener Woche vor einem Pariser Strafgericht nicht rechtskräftig zu vier Jahren teilbedingter Haft verurteilt. Die französische Justiz sah es als erwiesen an, dass Diack einst Millionen von russischen Sportlerinnen und Sportlern kassiert hatte, um positive Doping-Tests verschwinden zu lassen.

Auch ein gewisser Paul Manafort spielt in den FinCEN Files eine gewichtige Rolle. Der 2018 wegen Steuerhinterziehung und Bankbetrug verurteilte US-Politikberater – er diente Donald Trump 2016 für mehrere Monate als Wahlkampfleiter – soll vom Clan des früheren ukrainischen Präsidenten Wiktor Janukowitsch insgesamt rund 75 Millionen US-Dollar erhalten haben, um in den USA verdecktes Lobbying für die Wladimir Putin nahestehende ukrainische Elite zu betreiben (indirekt involviert war auch eine Gruppe europäischer Ex-Politiker, die „Hapsburg Group“ rund um SPÖ-Altbundeskanzler Alfred Gusenbauer).

Aus den Geldwäscheverdachtsmeldungen lässt sich herauslesen, wie Tarnfirmen von Janukowitschs „Partei der Regionen“ via JP Morgan Millionen US-Dollar in Manaforts Richtung fließen ließen. Selbst zu einer Zeit, da die Geldwäsche-Vorwürfe gegen Manafort und dessen problematische Beziehungen nach Kiew bereits öffentlich bekannt waren.

Es ist ein Paralleluniversum aus globalen Finanzströmen, anonymen Kunden, Briefkastenfirmen in Steuerparadiesen und Banken, die nicht allzu viele Fragen stellen. Erst kommt das Geschäft, danach kommen – wenn überhaupt – die Zweifel.

Eine von ICIJ aufbereitete grafische Visualisierung der SARs-Daten gleich frappant den rezenten Grafiken zur Verbreitung des Corona-Virus. Es ist ein weltumspannendes Netz aus Linien und Punkten, das Banken in mehr als 100 Ländern verbindet.

Adresse in Großbritannien, Konto in der Schweiz und keine Belege

Oft beginnt die Erzählung in einem SAR mit einer Zahlungsanweisung von einem Konto in der Schweiz, hinter welchem eine Limited mit Adresse in Großbritannien steht, die keinen erkennbaren Geschäftszweck oder Eigentümer hat. Das Geld fließt von der Schweizer Bank zu ihrer Korrespondenzbank in die USA und von da weiter zu deren Tochtergesellschaft nach Asien. Oder zu einer weiteren Bank auf den British Virgin Islands. Oder zurück in die Schweiz. Bis in der Kette aus zwischengeschalteten Banken jemand Verdacht schöpft, so das überhaupt geschieht, ist die Transaktion längst durch.

Es fällt auf, dass die US-Banken lange brauchten, um Geldgeschäfte als potenziell problematisch einzustufen. Die SAR-Analyse ergab, dass die Geldhäuser sich dafür oft Monate, teils sogar Jahre Zeit nahmen.

In den SARs ist immer wieder nachzulesen, dass Absender oder Empfänger von Geld nicht klar identifizierbar gewesen seien, dafür aber Adressen in Steuerparadiesen hätten. Von fehlenden Kundendaten und Belegen ist ebenso die Rede wie von der mangelnden Kooperationsbereitschaft anderer Banken etwa in der Schweiz, Stichwort: Bankgeheimnis.

A propos Schweiz: Im Jahr 2000 hatten sich im eidgenössischen Château Wolfsberg Vertreter von einem Dutzend internationaler Großbanken getroffen, um gemeinsam über neue Standards zur Bekämpfung der Geldwäsche zu beraten. Man gründete die bis heute aktive „Wolfsberg Group“, der unter anderem HSBC, JP Morgan, Deutsche Bank, Standard Chartered, Credit Suisse und UBS angehören. Mit Blick auf die Erkenntnisse aus den FinCEN-Recherchen lässt sich über den Erfolg der Operation zumindest diskutieren.

Einer dieser Standards definiert die Arbeitsteilung im internationalen Geldverkehr. Demnach trifft die Bank, die am Anfang einer Überweisungskette steht – also die Hausbank des Auftraggebers – die Hauptlast der Geldwäsche-Prävention. An ihr liegt es, die Identität des Kontoinhabers ebenso lückenlos erfassen wie dessen Transaktionsverhalten. Bei Auffälligkeiten müssen die bankinternen Kontrollsysteme anschlagen.

Schon ab der zweiten Bank in der Kette wird der Prüfdruck geringer. Diese hat sich hauptsächlich und laufend zu vergewissern, dass die „Compliance“-Systeme ihres Gegenübers grundsätzlich funktionieren; bei Auffälligkeiten muss natürlich auch jede weitere Bank in der Überweisungskette aktiv werden.

Was passieren kann, wenn Stufe eins versagt, zeigt das Beispiel der 2013 kollabierten litauischen Privatbank Ukio. Deren Geldwäsche-Prävention war faktisch inexistent, was dazu führte, dass vermögende Ukio-Kunden (vorwiegend russische Staatsbürger) Milliarden US-Dollar und Euro durch andere europäische Banken zu Briefkastenfirmen in Steuerparadiesen schleusen konnten. 2019 veröffentlichte profil als Teil eines Rechercheverbunds des Organized Crime and Corruption Reporting Projekt (OCCRP) Recherchen zum Fall „Ukio Leaks“. Diese finden Sie hier.

Eine der Ukio-Korrespondenzbanken für das internationale Geschäft war die Raiffeisen Bank International (RBI). Diese steht ihrerseits bis heute in einer Korrespondenzbank-Beziehung zu JP Morgan, der größten US-amerikanischen Bank. Die RBI äußert sich mit Hinweis auf das österreichische Bankgeheimnis grundsätzlich nicht zu Kundenbeziehungen. Zugleich hat das Management immer wieder betont, stets allen Sorgfaltspflichten im Geldverkehr penibel nachgekommen zu sein.

Korrespondenzbanken sind Knotenpunkte im internationalen Geldgeschäft. Sie ermöglichen es gerade kleineren Banken, am internationalen Zahlungsverkehr teilzunehmen, ohne selbst Verträge mit hunderten anderen Banken schließen zu müssen. So einfach eine Online-Überweisung ins Ausland heute wirken mag, so komplex sind die Mechanismen dahinter. Wer beispielsweise US-Dollar in die USA schicken möchte, benötigt eine Bank, die entweder selbst eine Niederlassung in den USA betreibt oder zumindest eine Korrespondenzbank-Beziehung zu einer anderen US-Bank hat. Das gilt umgekehrt genauso. Weil nicht jede Bank auf der Welt bei jeder anderen Bank ein Konto hat, fungieren Korrespondenz- beziehungsweise Respondenzbanken im globalen Zahlungsverkehr als Schnittstellen (die Begriffe stammen aus einer Zeit, als Banken noch auf dem Postweg verkehrten).

„Wir leben in einer globalisierten Welt. Und da ist es nicht nur so, dass ich eine Geschäftsbeziehung habe zwischen dem Neusiedlersee und dem Bodensee, sondern von Wien heraus irgendwo nach Südamerika oder Südafrika oder in den asiatischen Raum. Und da österreichische Banken nicht zwingend vor Ort sind, brauche ich mehrere Glieder in der Kette“, erklärt der Jurist und Finanzexperte Armin Kammel in einer Stellungnahme gegenüber dem Rechercheverbund. Das Korrespondenzbank-System sei einerseits positiv, weil es die globale Wirtschaft unterstütze. „Auf der anderen Seite gibt es natürlich Einzelne, die versuchen, das ganze System zu unterwandern und auch eben zu ihren Zwecken zu nutzen und dann sind wir unter anderem beim Thema Geldwäsche und Terrorismusfinanzierung“, so Kammel.

Bedrohung von innen

Die FinCEN Files lassen allerdings auf ein strukturelles Problem schließen, das längst nicht nur kleine Banken in schwach regulierten Jurisdiktionen betrifft. Besonders eindrücklich ist der Fall der multinationalen Großbank HSBC, einer der weltweit größten Bankengruppen mit Hauptsitz in London. 2012 hatten HSBC-Verantwortliche gegenüber der US-Justiz unter anderem eingestanden, dass die Bank mexikanischen Drogenringen wie dem Sinaloa-Kartell bei der Verschiebung hunderter Millionen US-Dollar behilflich gewesen war. HSBC kam mit einem blauen Auge davon: Dem Geldhaus blieb eine Strafverfolgung erspart, es bekam allerdings eine Geldbuße über 1,92 Milliarden US-Dollar und die Verpflichtung aufgebrummt, die hauseigenen Geldwäschepräventions-Mechanismen – im Bankjargon wird dies unter „Compliance“ subsummiert – in den kommenden fünf Jahren deutlich nachzuschärfen (unter der Aufsicht eines gerichtlich eingesetzten Kontrollors).

Wie die FinCEN Files nun zeigen, war HSBC auch nach 2012 an aufklärungswürdigen Geschäftsfällen beteiligt. Zwischen 2013 und 2017 meldeten die Compliance-Verantwortlichen von HSBC in den USA reihenweise Verdachtsfälle, welche in Zusammenhang mit Geldtransfers der HSBC-Niederlassung in Hongkong standen. Demnach hatten 16 Briefkastenfirmen via Hongkong 6800 Transaktionen im Gegenwert von 1,5 Milliarden US-Dollar durchführen lassen – die den Bewegungen zugrundeliegende Dokumentation war dürftig. Ähnlich problematische Geschäfte in Höhe von mehreren hundert Millionen US-Dollar gab es den SARs zufolge auch in Brasilien und Panama; und das bis in das Jahr 2016 hinein.

„Wir melden uns sicher“

ICIJ hatte Gelegenheit, mit einem früheren Compliance-Officer von HSBC in New York, Alexis Grullon, zu sprechen. Grullon berichtete, dass er HSBC-Niederlassungen im Ausland immer wieder um zusätzliche Informationen zu Transaktionen ersucht habe und von den eigenen Leuten schlicht ignoriert worden sei. „Man sagte mir: ,Wir melden uns sicher‘. Aber sie meldeten sich nie.“ Grullon erstellte SARs, schickte diese an das US-Finanzministerium und dann geschah – wenig bis gar nichts. Er habe sich damals gefragt, wozu er diese Reports überhaupt mache: „Warum reichen wir SARs ein? Das Bankkonto ist immer noch aktiv. Nichts geschieht.“

HSBC wollte auf ICIJ-Anfrage einzelne Geschäftsfälle nicht kommentieren. Eine Sprecherin verwies auf die großen Anstrengungen, welche der Konzern seit 2012 unternommen habe, um die Fähigkeiten zur Bekämpfung der Finanzkriminalität zu verbessern: „HSBC ist heute eine viel sicherere Bank als 2012.“

„Suspicious Activity Reports“, Geldwäscheverdachtsmeldungen, geben, wie die Begriffe vermuten lassen, nur die Verdachtslage einer Bank wieder; es heißt nicht, dass ein Geschäft hinter einer Überweisung auch tatsächlich strafrechtlich relevant und das transferierte Geld demnach schmutzig gewesen sein muss. Das festzustellen ist Aufgabe der Behörden, die oftmals an ihren eigenen Ressourcen und den Hürden internationaler Zusammenarbeit scheitern. Doch schon der Weg vom Verdacht zur Verdachtsmeldung ist zuweilen steinig.

Als Gatekeeper fungieren hier Geldwäschebeauftragte oder Compliance Officer, die in allen Banken, welche am internationalen Zahlungsverkehr teilnehmen wollen, verpflichtend vorgesehen sind (wie auch IT-Systeme, die sicherstellen sollen, dass Kunden umfassend identifiziert und deren Transaktionsverhalten ordnungsgemäß überwacht wird). Nur: Was helfen Geldwäschebeauftragte, wenn man sie nicht arbeiten lässt, weil eine bestimmte Kundenbeziehung von ganz oben protegiert wird?

In einer Ende 2019 in New York eingebrachten Klage zweier früherer Manager der Standard Chartered Bank USA (das Stammhaus sitzt in London) heißt es, Mitarbeiter, die sich intern gegen illegale Transaktionen gestellt hätten, seien systematisch bedroht, belästigt und schließlich gefeuert worden. Gegenüber BuzzFeed News sagte einer der Kläger, Anshuman Chandra, der von 2011 bis 2016 für Standard Chartered in Dubai gearbeitet hatte: „Wenn nur eine kleine Gruppe von Leuten in einer Bank etwas am Laufen hat, wird die Show nach ein paar Monaten beendet sein. Aber wenn das über Jahre und in die Milliarden geht, sollten sich die ganz oben fragen: ,Wie verdienen wir eigentlich unser Geld?‘“

Auf ICIJ-Anfrage erklärte eine Standard Chartered-Sprecherin, dass die Bankengruppe sich in den vergangenen Jahren einer „umfassenden und positiven Transformation“ unterzogen habe, was von den Behörden in den USA und Großbritannien auch „anerkannt" worden sei.

„Alle machen es schlecht“, sagt demgegenüber David Lewis, der Generalsekretär der internationalen Anti-Geldwäsche-Organisation FATF (Financial Action Task Force on Money Laundering). Der bei der OECD in Paris eingerichtete Arbeitskreis hat Standards gegen Geldwäsche und Terrorismusfinanzierung erarbeitet, an welchen Staaten sich messen lassen müssen. Laut Lewis scheinen viele Länder aber mehr daran interessiert zu sein, auf dem Papier gut auszusehen, als tatsächlich gegen Geldwäsche vorzugehen.

Symptomatisch auch der Fall des Schweizers Rudolf Elmer, der für das eidgenössische Bankhaus Bär auf den Cayman Islands gearbeitet hatte, ehe er intern problematische Geschäfte aufzeigte und entlassen wurde. 2008 veröffentlichte er als Wikileaks-Whistleblower bankinterne Dokumente; das Bankhaus und mit ihm der gesamte Schweizer Finanzsektor verfolgten ihn daraufhin mit aller Macht. 2011 saß Elmer sogar für fünf Monate in U-Haft. Die rechtlichen Auseinandersetzungen ziehen sich bis heute.

Keine Ressourcen, keine Kompetenzen

Wie es Geldwäschebeauftragten in Banken zuweilen ergeht, zeigt auch das Beispiel Meinl Bank. Die Wiener Privatbank hatte Ende 2019 auf Anordnung der Europäischen Zentralbank wegen zahlreicher Compliance-Verfehlungen ihre Banklizenz verloren, sie schlitterte wenig später als „Anglo Austrian Bank“ in den Konkurs (zuvor hatte die Bank die EZB-Entscheidung noch gerichtlich angefochten, der Entzug ist zwar rechtswirksam, aber noch nicht rechtskräftig).

Laut EZB beschäftigte die Meinl Bank ab 2010 zehn verschiedene Geldwäschebeauftragte, die weder die nötigen Ressourcen, noch die nötigen Kompetenzen hatten, um die Aufgaben „angemessen erfüllen zu können“. Im November 2019 hatte profil gemeinsam mit OCCRP die fragwürdigen Geschäfte der Bank mit osteuropäischen Geschäftsleuten beleuchtet (zur „Akte Meinl“ gelangen Sie hier).

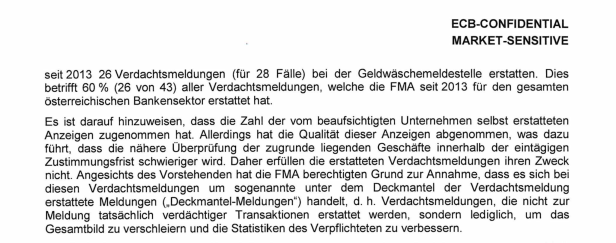

Die Probleme enden nicht mit der Machtlosigkeit der Compliance-Leute. Denn selbst wenn eine Verdachtsmeldung an eine Behörde gerichtet wird, muss das für sich genommen noch gar nichts bedeuten. Siehe wiederum Meinl Bank. Die EZB führte in ihrem Beschluss unter anderem auch aus, dass die Bank es über Jahre unterlassen hatte, das Wiener Bundeskriminalamt konsequent und ordnungsgemäß zu informieren. Das habe stattdessen die Finanzmarktaufsicht erledigen müssen. Ab 2013 meldete die FMA 26 Meinl-Verdachtsfälle – das waren 60 Prozent aller FMA-Meldungen.

Nun ist es nicht so, dass die Meinl Bank gar keine Verdachtsmeldungen auf den Weg gebracht hatte. Diese erfüllten laut EZB aber ihren eigentlichen Zweck nicht. Demnach soll die Meinl Bank immer wieder so genannte Deckmantel-Meldungen, also „Verdachtsmeldungen, die nicht zur Meldung tatsächlich verdächtiger Meldungen erstattet werden, sondern lediglich, um das Gesamtbild zu verschleiern und die Statistiken des Verpflichteten zu verbessern“. Ein weiterer Effekt: Behörden sind damit beschäftigt, an den falschen Stellen zu suchen.

Freund und Helfer wider Willen

An sich verfügt jedes einigermaßen entwickelte Land über eine so genannten Financial Investigation Unit (FIU). In den USA ist dies FinCEN, in Österreich die Geldwäschemeldestelle des Bundeskriminalamts. Auch die Behörden haben sich international in der „Egmont Group“ organisiert, der derzeit 164 FIUs angehören. Die Zusammenarbeit hat sich in den vergangenen Jahren fraglos intensiviert, doch das darf nicht darüber hinwegtäuschen, dass die Behörden nicht annähernd genügend Ressourcen haben, um jedem Verdachtsfall nachzugehen.

FinCEN ist dafür ein gutes Beispiel.

Millionenfragen

Allein 2019 übermittelten die US-amerikanischen Banken der Meldestelle mit Sitz in Vienna im Bundesstaat Virginia insgesamt zwei Millionen „Suspicious Activity Reports“, die wiederum Millionen verdächtiger Geldbewegungen beschrieben. FinCEN hat derzeit knapp 340 Mitarbeiter, von denen obendrein nicht alle für die SAR-Analyse zuständig sind. Es erscheint selbst unter Nutzung modernster Software denkunmöglich, all diese Meldungen bis zum letzten Briefkasten hinunter abzuarbeiten. Siehe den ICIJ-Rechercheverbund: 400 Journalisten benötigten mehr als ein Jahr, um gerade einmal 2100 Reports respektive rund 200.000 verdächtige Transaktionen auszuwerten und ein Verständnis für die Vorgänge hinter Namen, Bankverbindungen, Kontonummer und Überweisungen zu entwickeln.

Auf Ebene des österreichischen Bundeskriminalamts erscheint der Leidensdruck demgegenüber nicht ganz so hoch: Dort gilt es als ausreichend, dass knapp mehr als ein Dutzend Kriminalisten jährlich rund 3000 Geldwäscheverdachtsmeldungen von Banken, Finanzdienstleistern, Rechtsanwälten, Glücksspielunternehmen, Gewerbe- und Handelstreibenden administrieren.

So oder so ist der Nachweis der Geldwäsche selten einfach. Denn die Kriminellen sind heute gut beraten. „Eine ganze Branche hat sich darauf spezialisiert, Geldwäsche professionell zu betreiben“, erklärt die frühere Leiterin der Geldwäschemeldestelle im Bundeskriminalamt, Elena Scherschneva auf Anfrage des Rechercheverbundes. „Da werden Belege erzeugt, also Nachweise, damit offene Fragen elegant umschifft werden können. Der Geldwäscher muss schon sehr patschert sein, dass man ihm dahinterkommt.“

Eine weitere Herausforderung: Die strafrechtliche Verfolgung durch Staatsanwaltschaften. Geldwäsche setzt nach österreichischem Recht eine „Vortat“ zwingend voraus. Erst kommt das Verbrechen, darauf dann folgt die Verschleierung der Mittelherkunft. Doch in so gut wie allen Verdachtsfällen, die auch österreichische Banken involvieren, spielt die Vortat im Ausland. Hier ist die hiesige Justiz auf die Kooperation mit den dortigen Behörden angewiesen. Und die ist mal so, mal so. Erst kürzlich wurden seitens der Wirtschafts- und Korruptionsstaatsanwaltschaft jahrelange Geldwäsche-Ermittlungen gegen frühere Manager der Meinl Bank in Zusammenhang mit Geschäftsverbindungen in die Ukraine eingestellt. Ein Nachweis strafbarer Handlungen konnte nicht erbracht werden. Die Zusammenarbeit mit der ukrainischen Justiz soll nicht ganz einfach gewesen sein.

„Es ist schwierig, eine Vortat nachzuweisen, auch wenn man viel Ermittlungsarbeit hineinsteckt“, sagt Scherschneva, die heute als selbständige Beraterin mit Fokus auf Geldwäsche-Prävention arbeitet. Zu ihren Kunden zählen auch Bankhäuser. Scherschneva sieht einerseits „systematischen Nachholbedarf in der Strafverfolgung“, nimmt aber auch die Banken in die Pflicht: „Der Finanzsektor steckt in einem engen gesetzlichen Konstrukt. Zum Teil ist die ,awareness‘ in den Banken noch immer nicht ganz gegeben. Ich meine, keiner wird gesagt haben, ,Wir werden jetzt die Geldwäschebank schlechthin‘. Aber dieses Nicht-immer-Hinterfragen hat mitunter schon einen systemischen Charakter.“

Und es bewegt sich doch

Stichwort System: Medienanfragen von ICIJ und Partnern sorgten bereits Tage vor der Enthüllung für einige Bewegung. Am 1. September stellte das US-FinCEN eine Mitteilung auf seine Homepage, wonach eine offenbar bevorstehende internationale Veröffentlichung von vertraulichen Regierungsdokumenten die nationalen Sicherheitsinteressen der USA berühre – und drohte mit Strafverfolgung.

Am 16. September veröffentliche FinCEN eine weitere Mitteilung. Das US-Finanzministerium arbeitet nun offenbar an neuen regulatorischen Vorgaben zur verbesserten Prävention von Geldwäsche und lädt die Öffentlichkeit zum Diskurs ein.

Diese überraschende Wendung hatte auch ihren Nachhall in der österreichischen Chat-Gruppe.

„bitte habt’s fincen gelesen?“

„Wow“

„hahaaaaa! von: wir sperren euch alle ein zu: naja, eigentlich …“

400 Journalisten, tausende Datensätze und ein Ziel

Eineinhalb Jahre recherchierten rund 400 Journalisten aus 88 Ländern am ICIJ-Projekt FinCEN Files. „Team Österreich“ setzte sich aus folgenden Journalistinnen und Journalisten zusammen.

Für den ORF: Peter Babutzky, Kaspar Fink, Günter Hack, Bernt Koschuh, Ulla Kramar-Schmid, Petra Pichler, Jakob Weichenberger.

Für profil: Stefan Melichar und Michael Nikbakhsh (beide sind auch Vollmitglieder des ICIJ).

Das Datenmaterial war den Medien ursprünglich vom US-Online-Portal BuzzFeed News zur Verfügung gestellt worden. Neben ICIJ war auch das Organized Crime and Corruption Reporting Project (OCCRP) an den Recherchen beteiligt. Ein Auszug aus dem großen Rechercheverbund:

La Nación (Argentinien)

ABC (Australien)

Knack (Belgien)

El Deber (Bolivien)

Revista Piauí (Brasilien)

Politiken (Dänemark)

Süddeutsche Zeitung (Deutschland)

WDR (Deutschland)

NDR (Deutschland)

Le Monde (Frankreich)

BBC (Großbritannien)

The Indian Express (Indien)

Irish Times (Irland)

L’Espresso (Italien)

Asahi Shimbun (Japan)

Malaysiakini (Malaysia)

Mexicanos contra la Corrupción y la Impunidad (Mexiko)

The Namibian (Namibia)

Kantipur Daily (Nepal)

Het Financieele Dagblad (Niederlande)

Trouw (Niederlande)

Aftenposten (Norwegen)

The News (Pakistan)

IDL – Reporteros (Peru)

Gazeta Wyborcza (Polen)

Expresso (Portugal)

RISE Romania (Rumänien)

Krik (Serbien)

OŠTRO (Slowenien)

El Confidencial (Spanien)

Newstapa (Südkorea)

SVT (Schweden)

Tamedia (Schweiz)

Commonwealth Magazine (Taiwan)

NBC (USA)

Armando.info (Venezuela)

Link zu ICIJ: www.icij.org/investigations/fincen-files

Link zu den ORF-Geschichten.